2019年以来,百瑞基因在连续三年公布年报后,收到监管部门的问询函。 2017年,贝瑞基因借壳天星仪器上市,被称为基因检测第一股上市时,贝瑞基因原股东做出了三...

2019年以来,百瑞基因在连续三年公布年报后,收到监管部门的问询函。

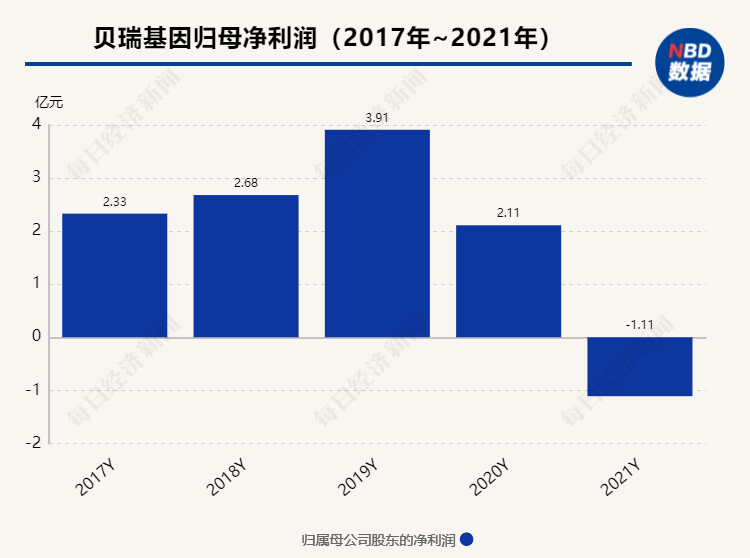

2017年,贝瑞基因借壳天星仪器上市,被称为基因检测第一股上市时,贝瑞基因原股东做出了三年业绩承诺到期后,贝瑞基因以100.8%的成绩踩线可是,从2020年开始,贝瑞基因的业绩开始一落千丈2020年净利润同比下滑超40%,去年由盈转亏

公司业绩变脸引起深交所关注后者的问询重点是贝瑞基因之前业绩的真实性和几个大客户的高应收账款

国家商报记者注意到,贝瑞基因历年来的两大客户分别是湖南佳惠生物科技有限公司和关联方福建贺锐基因科技有限公司,前者拥有一家佳惠基因专科医院,后者是贝瑞基因的子公司,专门做肿瘤早期筛查这几年,两人都为贝瑞基因贡献了超10亿的营收,但同时也有大额的应收账款去年,贝瑞基因还对湖南佳惠的应收账款单独计提坏账准备,导致公司坏账准备大幅增加

同时,公司的应收账款最近几年来持续上升,占营收的比重逐年上升2017年至2021年末,贝瑞基因应收账款分别为5.14亿元,6.46亿元,8.4亿元,10.70亿元和11.03亿元,占公司当年总收入的43.89%,44.86%,51.92%,69.48%和77.57%

日前,贝瑞基因回复了2021年年报的问询函,对问询函中提到的多项问题进行了解释。

承诺到期后,掉头向下的应收账款继续攀升。

2021年年报公布半个月后,贝瑞基因收到了深交所的问询函质询的关键点在于,贝瑞基因近两年的业绩变化很大

2021年,贝瑞基因实现营业收入14.22亿元,同比下降7.67%,归母净利润为—1.11亿元,同比下降152.60%这是贝瑞基因完成借壳上市业绩承诺后,连续第二年业绩大幅下滑2020年,即贝瑞基因兑现业绩承诺的第二年,公司业绩出现了掉头下滑的迹象当年公司归母净利润同比下降超40%

2017年,贝瑞基因借壳天星仪器上市借壳时,原股东做出了业绩承诺根据贝瑞基因交出的成绩单,2017年至2019年,贝瑞基因业绩承诺完成比例分别为101.88%,103.41%,98.19%,最终100.80%的业绩承诺踩线达标

可是之后,贝瑞基因的表现变脸了。

业务方面,2021年,贝瑞基因医学检测服务收入约5.07亿元,同比下降15.20%这项业务的毛利率也比去年同期下降了7.39个百分点公司年报显示,包括医学检验服务在内的临床服务整体收入下降的原因是公司成熟期的产品检验服务价格呈下降趋势,新冠肺炎疫情反复叠加使得医院医患人数不稳定,在此期间,新冠肺炎的测试服务收入同比下降

此外,贝瑞基因基础科研服务收入约3.14亿元,同比下降24.08%,毛利率较上年同期下降22.45个百分点公司表示,这部分收入的下降是由于客户前期研究项目结束,阶段性研究服务采购减少

在解释2020年业绩下滑的原因时,公司将新冠疫情列为重要因素。

可是,国家商报记者研究发现,在新冠肺炎疫情爆发前的2019年,贝瑞基因的主营业务——医学检测服务已经出现下滑当年,公司医疗检测服务收入6.44亿元,同比下降16.12%

此外,公司基础科研服务的毛利率最近几年来也经历了过山车式的波动,从2017年的30.12%上升到2019年的58.01%,再下降到2021年的32.72%。

基础科研服务毛利率变化

记者还注意到,与同行公司相比,2017年至2019年,贝瑞基因的基础科研服务毛利率也呈现相反的趋势。

自借壳上市以来,贝瑞基因的应收账款一直在稳步上升,占公司总营收的比例也在不断上升2017年末至2021年末,公司应收账款分别为5.14亿元,6.46亿元,8.4亿元,10.70亿元和11.03亿元,占公司当年总收入的43.89%,44.86%,51.92%,69.48%和77.57%同行业企业中,2021年,华大基因和金奎大基因的应收账款分别占公司总收入的17.96%和29.49%,低于贝瑞基因的水平

日前,关于前期经营数据的真实性以及部分业绩数据的变动,贝瑞基因在公告中进行了回复以医学检验服务收入下降为例,公司表示,伴随着公司主要产品进入成熟期,医疗机构倾向于自主采购用于样本检测的试剂,公司医学检验服务模式逐渐向试剂销售模式转变,导致该部分收入下降报告期内基础科研服务毛利率波动的主要原因包括福建贺锐采购的科研服务阶段性减少,减少的科研服务毛利率高于其他常见科研项目,导致公司整体科研服务毛利率降低

大客户近五年贡献收入7亿多元,坏账准备计提方法变更已查询。

虽然公司在回复中提到,在履行业绩承诺期间,截至去年底,公司应收账款已收回80%以上,但应收账款居高不下仍给贝瑞基因带来一定隐患。

2021年末,贝瑞基因应收账款账面余额12.63亿元,同比增长7.41%坏账余额1.6亿元,同比上升50.48%其中,单项计提坏账准备的应收账款账面余额2.67亿元,同比上升1576.73%,计提坏账准备余额0.87亿元,同比上升446.96%

公司坏账准备大幅增加,一大原因是湖南佳惠生物科技有限公司应收账款坏账准备由组合计提调整为单项计提。

湖南佳惠成立于2009年,注册资金200万元,下属有一家名为佳惠遗传学院医院的分院资产重组数据显示,2014年至2016年,湖南佳惠是贝瑞和康的第一大客户,高峰时贡献了贝瑞和康近一半的营收同时,湖南佳惠的应收账款期末余额在百利和康中排名第一

借壳上市后,湖南佳惠依然是贝瑞基因的大客户2017年至2020年,贝瑞基因与湖南佳惠的交易金额分别为2.37亿元,1.8亿元,1.67亿元和1.2亿元,对应的期末应收账款余额分别为1.17亿元,1.25亿元,1.72亿元和2.11亿元

2020年开始,湖南佳惠开始出现一年以上的应收账款但截至2021年末,湖南佳惠应收账款期末余额为2.35亿元,仍居首位

贝瑞基因在2021年7月的回函中表示,公司与湖南佳惠一直保持着良好的合作关系,相关资金在公司可控范围内,合理但2021年,贝瑞基因对湖南佳惠的应收账款计提坏账准备公司表示,单项计提减值准备8725.6万元,主要是综合分析公司持有的客户应收账款,认为存在减值风险,预计难以收回其中,湖南佳汇计提坏账准备5526.4万元

一位审计人员告诉国家商报记者,权责发生制改为单一权责发生制,一般是因为应收账款方出现一些特殊情况或风险,可能导致账款难以收回,进而进行单一权责发生制单提比例一般高于合提比例

贝瑞基因在最新回复中表示,在积极催收的情况下,湖南佳惠的应收账款周转率仍在逐年放缓公司认为整体风险可控,但仍不符合谨慎性原则以组合方式计提坏账准备

记者注意到,根据公告披露的湖南佳惠历年缴费系数,2018年至2021年,湖南佳惠缴费系数从61.37%逐年下降至26.07%截至上述问询函回复日,湖南佳惠的应收账款余额仍有2.36亿元

借壳上市月之后,参股子公司成立,收购金额连续三年超过当年营收。

贝瑞基因的另一个多年大客户是关联方福建贺锐。

福建贺锐由贝瑞基因于2017年8月成立,即借壳上市当月引入多家投资人后,福建和睿是贝瑞基因的参股子公司福建贺锐的主要业务包括中晚期肿瘤的检测和肿瘤的早期筛查和诊断其肝癌早期筛查产品——乐舍宁已实现服务模式商业化到2021年报告期结束时,它正在推动医疗器械的注册和申报

福建贺锐成立后,开始大量采购贝瑞基因2018年,2019年,2020年,福建和瑞的营业收入分别为6230.31万元,1.21亿元,1.29亿元同期,贝瑞基因对福建和睿的销售额分别为1.46亿元,2.28亿元和1.8亿元连续三年福建和瑞士的采购金额高于其当期收入

去年,贝瑞基因是这样解释的——福建贺锐采购金额大于营业收入主要是因为其在肿瘤早期筛查的研发投入较大。

与湖南佳惠类似,福建贺锐也有高额的应收账款截至2020年末,贝瑞基因对福建贺锐的应收账款账面余额为1.92亿元,同比增长599.60%公司曾表示,福建贺锐的主要客户是医院,后者受新冠肺炎疫情影响,回款放缓,从而对福建建和瑞辉的资金造成压力同时,公司表示,伴随着福建和芮芮新一轮融资的完成,福建和芮芮将及时与公司结算,款项预计2021年收回

但是,这笔钱似乎并没有在公司预期的时间内收回2021年,贝瑞基因对福建贺锐的应收账款期末余额为1.64亿元国家商报记者注意到,贝瑞基因披露在福建和瑞士的应收账款余额中,一年内的应收账款金额为7067万元,而一至两年内的应收账款金额为9354万元今年1—4月,贝瑞基因已追回9372万元

要求深交所说明福建和瑞士的应收账款账龄,坏账准备金额是否充分,准确。

设备的关键部件依赖外部采购。

在产前无创基因检测领域,贝瑞基因和华大基因被称为两大龙头,占总市场份额的近70%但相比华大基因2021年67.66亿元的营收和14.62亿元的净利润,贝瑞基因的业绩已经大幅扩容

除了新冠肺炎检测业务的贡献外,华大基因在生殖健康基础研究和临床应用服务方面的收入相对稳定2019年,2020年,2021年收入分别为11.76亿元,11.78亿元,11.92亿元,远超贝瑞基因医学检测业务规模,增长较为稳定

作为贝瑞基因业务的另一个重要组成部分,设备和试剂的销售也为公司最近几年来的业绩做出了贡献数据显示,2021年,公司设备销售实现收入1.17亿元,同比增长42.48%,试剂销售收入4.31亿元,占公司当期收入的30.28%

但贝瑞基因的设备销售毛利率并不高,去年只有9.62%这是因为贝瑞基因销售的大量测序仪组件和部分测序试剂原料都是从领先的基因测序公司Illumina采购的

2021年年报显示,2019年至2021年,贝瑞基因对Illumina的采购金额分别为4.57亿元,4.83亿元和6.68亿元,占当期采购总额的35.27%,36.03%和58.79%。

对此,深交所要求贝瑞基因说明与Illumina的合作模式,设备销售业务毛利率较低,公司在设备产品制造过程中承担的具体环节。

公司在回复中提到,从Illumina购买的NextSeq CN500的硬件部分包括:主机模块,光模块,单板计算机模块等部件公司在购买设备备件后,承担设备组装,调试,安全测试,质量检验,系统配置,软件放置等工作制作成品,并承担成品安装和售后的相关工作软件部分由公司自主开发

值得注意的是,销售Illumina设备可能还存在一些隐忧。

由于基因检测设备系统往往是封闭的,即试剂必须由原设备制造商生产,这是否会导致贝瑞基因在试剂销售业务中也扮演中间人的角色记者注意到,在售的贝瑞基因的试剂产品中,NextSeq CN500高通量测序试剂盒和NextSeq CN500通用测序试剂盒均标注与Illumina合作的测序试剂,性能与Illumina相当

针对相关问题,国商报记者最近几天将采访提纲发给贝瑞基因,对方工作人员表示,因为会回复深交所的问询函,所以不会单独回复采访。